상장지수펀드 인기 등 대중성 장점

설정액 증가 상위 10개펀드 석권

ETF·스타 펀드매니저 실종 탓도

올해엔 펀드매니저가 투자 종목을 선정하는 액티브 펀드가 쇠락하고, 코스피 200과 코스닥 150 지수를 기계적으로 추종하는 패시브 펀드가 뜬 것으로 조사됐다. 액티브 펀드에 비해 상대적으로 경제성(낮은 수수료)과 대중성(상장지수펀드의 인기)이 있는 패시브 펀드에 자금 쏠림 현상이 나타난 것. 하지만 내년에는 금리 상승과 함께 약세장이 계속될 경우, 상대적으로 양호한 수익률이 기대되는 액티브 펀드로 자금이 다시 이동할 것이라는 전망이 나온다.

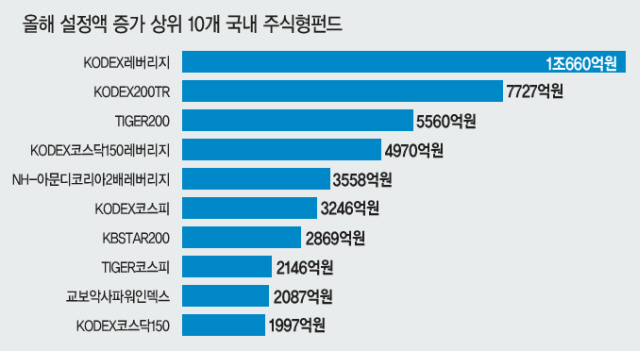

17일 금융정보업체 에프앤가이드에 따르면 올 들어 설정액이 1000억원 넘게 늘어난 국내 주식형 펀드(상장지수펀드 포함)는 14일 기준으로 18개로 조사됐다. 이 가운데 지수 수익률을 추종하는 패시브 펀드는 13개(72%)에 달했다. 특히 설정액 증가 상위 10개 펀드에 모두 패시브 펀드가 이름을 올렸다.

패시브 펀드 가운데서도 코스피200이나 코스닥150지수를 추종하는 펀드에 자금이 집중됐다. 하반기 국내 증시 반등을 기대한 투자자들이 지수 추이를 따라가는 상장지수펀드(ETF)에 주로 베팅한 것으로 분석된다. 올 들어 설정액이 가장 많이 늘어난 펀드는 삼성자산운용의 ‘KODEX 레버리지’다. 연초 이후 설정액이 1조660억원 늘었다. 코스피200지수 하루 등락폭의 두 배만큼 수익을 내는 상품이다. 코스피200지수를 추종하면서 배당금을 재투자하는 ETF인 ‘KODEX200 TR’(7727억원 증가), 코스피200지수를 따라가는 ‘TIGER 200’(5560억원)이 뒤를 이었다. 그러나 자금 흐름은 수익률과는 무관한 모습을 보였다.

올해 국내 주식형 펀드 중 액티브 펀드의 수익률은 지난 7일 기준 -15.9%로 국내 증시 대표 지수인 코스피 200 지수(-17.7%)에 비해 상대적으로 나은 성과를 보였다. 그럼에도 불구하고 패시브 펀드에 자금이 몰린 것은 ETF(상장지수펀드) 덕분이라는 분석이다. 올해 국내 주식형 ETF에는 전체 패시브 펀드 유입 자금의 87.2%인 6조4019억원이 들어왔다. 지수를 추종하면서도 일반 주식처럼 장중에 사고팔 수 있다는 장점 때문이다. 지수 상승폭의 2배 수익을 낼 수 있는 레버리지 ETF, 지수 하락에 베팅하는 인버스 ETF 등을 통해 시장 상황에 유연하게 대응할 수도 있다.

반면 펀드매니저가 종목을 골라 투자하는 액티브 펀드 입지는 좁아졌다. 액티브 펀드 자금 유입을 이끌었던 ‘스타 매니저’가 자취를 감춘 데다 시장 불확실성이 커지면서 액티브 펀드 자금 유입이 부진했다는 분석이다. 올들어 1000억원 이상 자금을 모은 액티브 펀드는 단 5개에 그쳤다. 지난해 성과가 좋았던 정보기술(IT)펀드와 변동성 장세에서도 안정적인 성과를 낼 것으로 기대되는 배당주 펀드에만 일부 자금이 몰렸다. 펀드 설정액 증가 상위 20위 안에 이름을 올린 액티브 펀드는 ‘신영밸류고배당’(1694억원), ‘한국투자 한국의 제4차산업혁명’(1449억원), ‘KB 액티브배당’(1257억원), ‘신영 마라톤’(1109억원), ‘맥쿼리뉴그로쓰’(1030억원)뿐이었다.

하지만 내년에는 액티브 펀드가 두각을 보일 것이란 전망이 나온다. 증시 침체기가 계속될 경우 지수를 추종하는 투자전략보다는 유망 종목을 발굴해 투자는 것이 수익률에서 유리하기 때문이다.

한 자산운용업계 대표는 “주식시장에서 자금이 한꺼번에 빠져나갈 경우 패시브 펀드는 시장 지수보다 더 빠르게 하락할 수 있다”며 “그럴수록 시장 평균보다도 좋은 수익률을 낼 종목을 선별하는 펀드매니저의 역량이 중요해 질 것”이라고 말했다. 한편 시장의 불확실성 확대로 안전자산 선호 심리가 뚜렷해지면서 채권형 펀드로도 자금이 몰리고 있다.

김나래 기자/ticktock@